Où en êtes-vous par rapport à votre planification de la retraite ?

Choisissez l’une des trajectoires ci-dessous pour commencer à explorer les diverses options !

J’épargne et je planifie

Découvrez ce à quoi vous n’avez peut-être pas songé ainsi que des façons d’économiser davantage.

J’approche de la retraite

Assurez-vous d’avoir pris en compte tous les éléments importants avant de rêver aux possibilités qui s’offrent à vous.

Je suis déjà à la retraite

Saisissez toutes les occasions qui vous permettent de conserver une plus grande part de votre argent durement gagné, afin de vivre pleinement cette nouvelle étape de vie.

Recommandé pour vous...

Principales questions et réponses sur la retraite

Votre retraite sera aussi unique que vous. Les voyages, les sports, les activités... Personne ne combinera ces éléments de la même façon que vous. Votre plan de retraite devrait être tout aussi personnalisé.

Après tout, les régimes de prestations de retraite, les considérations fiscales et les priorités varient d’une personne à une autre. Voilà pourquoi vous devez miser sur une approche personnalisée qui vous permet d’obtenir un revenu régulier lorsque vous cessez de toucher un salaire.

Le recours aux services d’un planificateur financier RBC constitue un moyen très simple pour commencer à élaborer votre plan de retraite. De plus, vous pouvez utiliser les documents suivants pour bien préparer vos discussions :

C’est un service en ligne sécurisé, unique en son genre qui combine des outils de planification interactifs et des conseils en direct pour vous aider à vous préparer pour la retraite. Il est réservé aux clients de RBC, facile à utiliser et offert gratuitement !

- Déterminez ce que vous avez avec plus de certitude. MonConseiller vous indique si vous êtes sur la bonne voie grâce à des illustrations et à des prévisions efficaces de vos objectifs, de votre valeur nette et de vos liquidités.

- Liez vos comptes externes pour avoir une vue d’ensemble. Vous détenez de l’épargne et des placements ailleurs qu’à RBC ? MonConseiller vous permet de les lier rapidement pour une vue à jour de votre épargne.

- Obtenez des conseils personnalisés.Par vidéoconsultation, par téléphone ou en personne, communiquez avec un conseiller pour passer votre plan de retraite en revue, discuter stratégie ou poser une question.

- Apportez des changements en tout temps à votre épargne-retraite. Voulez-vous voir une recommandation de votre conseiller ou changer votre plan ? Il vous suffit d’ouvrir une session dans votre tableau de bord MonConseiller.

- Gardez le cap sur vos objectifs grâce aux alertes par courriel. Des alertes vous informent si vous devez rajuster le montant que vous mettez de côté pour atteindre votre objectif de retraite.

- Commencez en suivant quelques étapes très simples. En quelques minutes, vous aurez une idée de votre situation, vous obtiendrez des recommandations pour faire fructifier votre épargne et vous pourrez fixer une rencontre individuelle avec un conseiller.

Renseignez-vous sur MonConseiller.

Choisir le bon moment pour convertir votre FERR est très important, car cela a une incidence sur la somme d’impôt à payer et sur vos prestations gouvernementales.

Vous devez convertir votre REER en FERR ou en rente (ou l’encaisser, mais cela n’est généralement pas recommandé) avant le 31 décembre de l’année de votre 71e anniversaire. Vous pouvez aussi faire la conversion avant si vous avez besoin d’un revenu.

Comme les versements d’un FERR comptent comme un revenu imposable l’année où vous les touchez, ils sont ajoutés à vos « autres revenus » aux fins de l’impôt. Après la conversion en FERR, vous devez retirer un montant minimum chaque année, et celui-ci sera assujetti à l’impôt. Vos retraits peuvent aussi réduire certaines prestations gouvernementales, notamment la Sécurité de la vieillesse (SV).

Pour obtenir de l’aide afin de déterminer quel serait le moment idéal pour convertir votre REER, parlez à un planificateur financier RBC. Il ou elle sera en mesure de vous aider à comprendre les options qui s’offrent à vous, et pourra vous recommander des stratégies pour tirer le maximum de votre revenu.

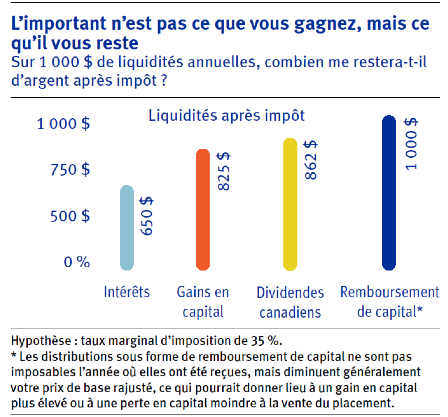

Les impôts sont un élément important de la planification du revenu de retraite. Il en est ainsi parce que votre revenu proviendra davantage de votre épargne personnelle et des distributions tirées de vos placements qui sont imposés à différents taux. Ce fait pourrait avoir une grande incidence sur l’argent que vous pourrez dépenser à la retraite après paiement des impôts.

Le tableau ci-dessous indique le revenu après impôts provenant de divers types de sources.

Avec une planification judicieuse, vous parviendrez peut-être à reporter l’impôt exigible sur le revenu provenant de votre épargne personnelle. Renseignez-vous auprès d’un planificateur financier RBC pour créer un plan de revenu de retraite qui vous offrira le revenu dont vous avez besoin, de la façon la plus fiscalement avantageuse possible.

Centre-ressource des aînés RBC

Le Centre-ressource des aînés RBC fournit des conseils en matière de services bancaires, des outils, des offres spéciales et de l’information en un seul endroit afin d’aider notre clientèle aînée avec ses besoins bancaires.

Amorçons la conversation

Un mot de nos avocats Un mot de nos avocats