Published 31 mai 2022 • 7 min de lecture

Cet article a été initialement publié par RBC Gestion mondiale d’actifs.

Principaux points à retenir

-

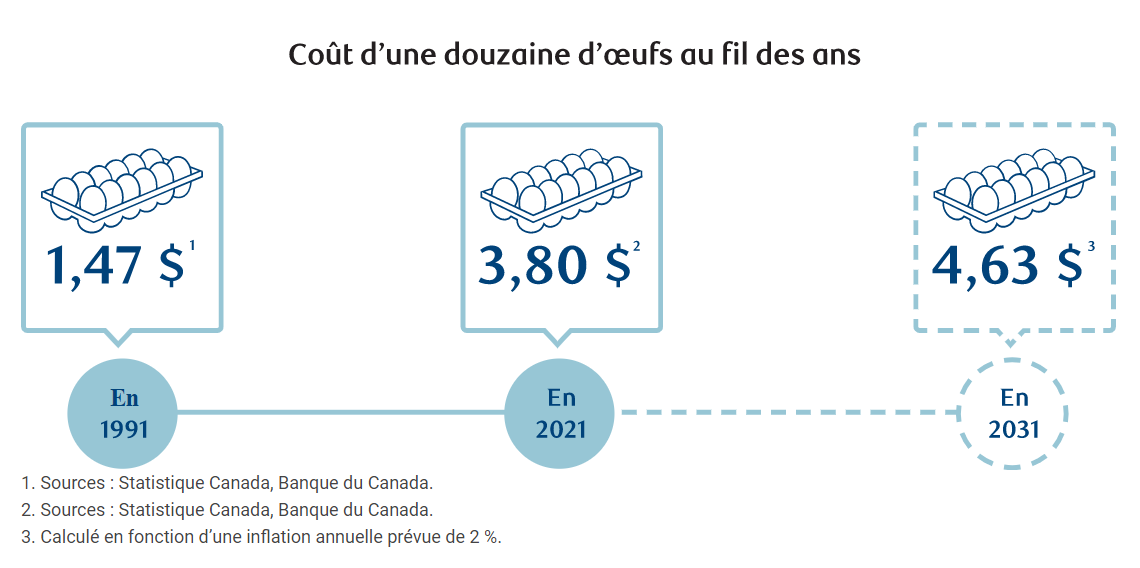

L’inflation représente la hausse graduelle des prix au fil du temps. Elle diminue le pouvoir d’achat.

-

Un portefeuille diversifié d’actions et d’obligations peut contribuer à atténuer le risque lié à l’inflation.

-

Les revenus et les bénéfices des sociétés augmentent souvent plus rapidement que l’inflation au fil du temps. Les obligations peuvent apporter une certaine stabilité en période de volatilité des marchés boursiers.

Si vous épargnez en vue d’un objectif lointain, comme la retraite ou des études, il est important que vous fassiez attention au risque lié à l’inflation, c’est-à-dire au risque que l’inflation réduise la valeur de vos placements à long terme. Ce guide vous explique les forces qui sous-tendent l’inflation et montre comment la diversification peut vous aider à protéger la valeur de votre argent.

Qu’est-ce que l’inflation ?

En termes simples, l’inflation correspond à l’augmentation des prix au fil du temps. Le taux d’inflation mesure l’évolution des prix sur une période donnée.

À mesure que l’inflation augmente, votre pouvoir d’achat diminue. Autrement dit, votre argent dure moins longtemps et ne vous permet pas d’acheter autant de choses qu’avant la hausse des prix. L’inflation a une incidence sur tous les aspects de l’économie, qu’il s’agisse des dépenses de consommation, des investissements des entreprises, des politiques d’État ou des taux d’intérêt.

Comment mesure-t-on l’inflation ?

Les gouvernements utilisent diverses mesures pour prendre le pouls de l’économie et ajuster leurs politiques. L’indice des prix à la consommation (IPC) est l’une des mesures les plus couramment citées dans de nombreux pays. Bien que l’IPC soit habituellement exprimé selon un taux simple, son calcul est très complexe.

-

Aux États-Unis, l’IPC représente un panier de 80 000 articles répartis dans plus de 200 catégories de produits appartenant à huit grands groupes.

-

Pour garder le panier à jour, 24 000 familles sont interrogées tous les deux ans afin que l’on puisse avoir une idée de ce qu’elles achètent réellement. De plus, 12 000 familles tiennent un journal de leurs habitudes de consommation.

-

Chaque mois, les prix des 80 000 articles sont recensés. Le niveau général moyen des prix est ensuite publié sous la forme de l’IPC. Cette valeur sert à calculer les taux d’inflation annuels et mensuels.

L’indice a commencé à un niveau de référence de 100 en 1982. Lorsque l’IPC a atteint 200 en avril 2006, cela signifiait que les prix avaient globalement augmenté de 100 % depuis le début des années 1980. En juin 2021, ce pourcentage avoisinait 172 %.

Voici d’autres mesures de l’inflation dont on parle souvent :

-

L’inflation de base correspond à l’IPC, mais exclut les catégories de prix les plus volatiles (aliments et énergie).

-

L’indice de prix des dépenses personnelles de consommation (DPC) tient compte de l’évolution des préférences des consommateurs. Parfois, les gens délaissent certains biens et services afin d’en privilégier d’autres. Par exemple, si le prix du poulet augmente de façon inattendue, les consommateurs peuvent acheter du porc. Les DPC sont la mesure privilégiée par la Réserve fédérale américaine.

Qu’est-ce qui cause l’inflation ?

-

Il existe deux grandes théories : La théorie de l’inflation par les coûts soutient qu’une augmentation du coût de la main-d’œuvre et des matériaux (et, en fait, de tout ce qui est nécessaire pour mettre les produits sur les tablettes) fait grimper les prix des biens et des services.

-

La théorie de l’inflation par la demande affirme que l’inflation monte quand les consommateurs ont beaucoup d’argent à dépenser, mais qu’il n’y a pas assez de biens à vendre. De ce cas, ce ne sont pas les matières premières qui causent l’augmentation des prix, mais la demande de produits finis.

D’un point de vue économique, les facteurs de l’inflation par les coûts peuvent être plus préoccupants. Ils témoignent de problèmes quant à l’offre de biens et de services. L’inflation par la demande est plus positive, puisqu’elle se produit quand les gens ont en moyenne plus d’argent à dépenser. La demande accrue se traduit par une hausse des prix un signe d’une économie forte et en expansion.

Pourquoi l’inflation est-elle un problème ?

Habituellement, un niveau modéré d’inflation (environ 2 %) est considéré comme un signal positif, parce qu’on l’associe à une croissance de l’économie. En revanche, un niveau élevé d’inflation est souvent perçu comme un signal négatif, car il laisse entendre que l’économie pourrait être en proie à la surchauffe. Il s’ensuivrait un recul économique, dont certaines entreprises pâtiraient plus que d’autres. Les pressions inflationnistes peuvent faire monter les prix. Or, si les prix augmentent plus rapidement que les salaires, alors les revenus réels baissent. Finalement, l’inflation risque aussi d’entraîner un accroissement des dépenses publiques, car elle se répercute sur le coût des programmes.

Comment pouvez-vous protéger votre portefeuille contre les conséquences de la hausse de l’inflation ?

L’inflation peut se répercuter plus fortement sur certaines catégories d’actifs. Lorsque l’inflation augmente et que les conditions du marché changent, il est important de surveiller de près la composition de l’actif de votre portefeuille.

Les actions tendent à offrir une meilleure protection contre l’inflation. Les revenus des sociétés, et donc les bénéfices, peuvent augmenter plus rapidement que l’inflation au fil du temps. Au cours des 20 dernières années, les actions ont produit des rendements supérieurs d’environ 6 % au taux d’inflation.

La diversification est essentielle. Par exemple, il peut s’avérer bénéfique d’accroître l’exposition à des sociétés ayant des liens avec les marchandises ou l’immobilier, ou à des entreprises capables de répercuter les hausses de prix sur leurs clients sans nuire à la demande.

Les investisseurs en titres à revenu fixe sont souvent attirés par le revenu stable que procurent les obligations. Cependant, l’inflation et les taux d’intérêt ont tendance à évoluer en sens contraire des prix des obligations. Lorsque les taux d’intérêt augmentent, la valeur de vos placements en obligations peut diminuer.

Bien qu’à court terme, l’inflation puisse plomber certains secteurs du marché obligataire, les obligations jouent un rôle important dans la diversification des portefeuilles, en procurant une certaine stabilité lors des épisodes de volatilité des marchés boursiers. Diversifiez vos obligations en fonction de différentes caractéristiques, comme l’échéance et le niveau de risque, et selon les secteurs, comme les obligations d’État et de sociétés, à la fois canadiennes et mondiales.

Si vous notez que l’inflation commence à nuire à votre portefeuille, n’oubliez pas : tout est question d’équilibre.

-

Si la proportion d’actions que contient votre portefeuille s’accroît, sa valeur pourrait bien fluctuer davantage. Il est donc important que vous teniez compte de votre tolérance au risque lorsque vous envisagez de modifier votre portefeuille.

-

Les titres à revenu fixe continuent de jouer un rôle important au sein d’un portefeuille équilibré et diversifié. Ils peuvent contribuer à une expérience de placement plus uniforme et vous aider à respecter votre plan de placements. Explorez les différents segments du marché obligataire.

L’inflation n’est qu’une des nombreuses forces économiques susceptibles d’influer sur vos placements. La clé réside dans le fait de choisir ses placements avec soin et d’appliquer des stratégies tenant compte de l’inflation.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article