Published 26 octobre 2022 • 7 min de lecture

Ce rapport a initialement été publié le 13 octobre 2022 par Services économiques RBC.

-

Nous avions indiqué dans un précédent article que l’économie canadienne devrait être aux prises avec une récession modérée en 2023. Nous estimons maintenant que le ralentissement se produira dès le premier trimestre de l’année à venir.

-

La hausse des prix et des taux d’intérêt devrait amputer le pouvoir d’achat moyen des ménages de 3 000 $, ce qui aura un impact sur les achats de biens.

-

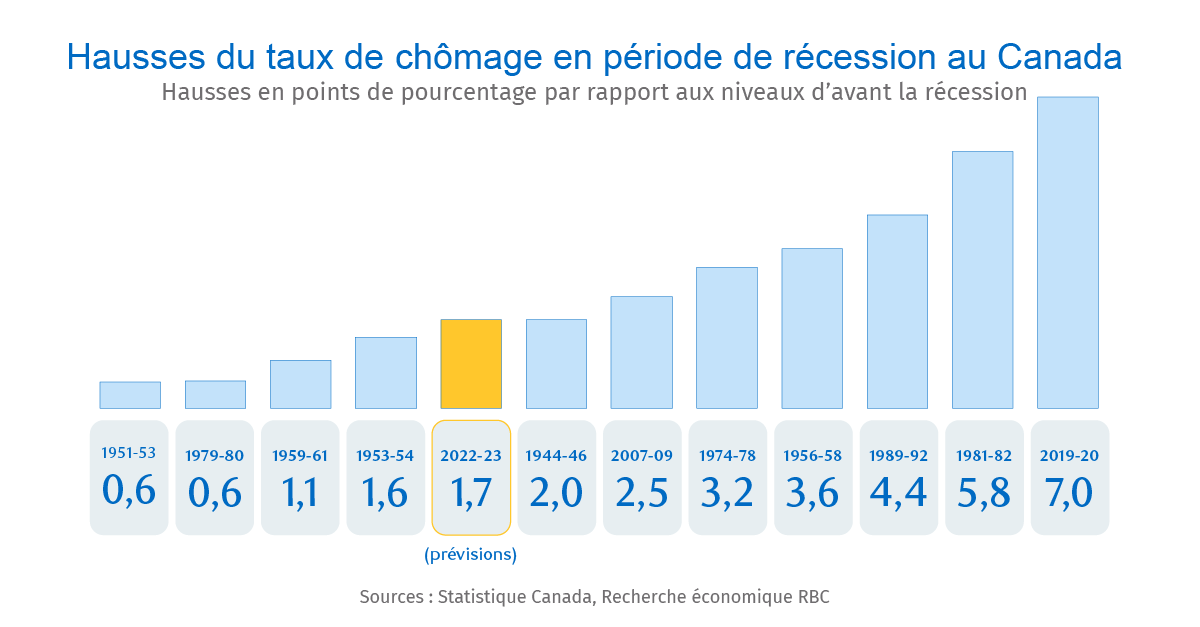

Le taux de chômage avoisinera les 7 %, mais demeurera moins élevé que lors des ralentissements précédents.

-

Les coûts du service de la dette augmenteront et le pouvoir d’achat diminuera. Les Canadiens à faible revenu, qui doivent actuellement s’adapter à la fin des programmes de soutien liés à la pandémie, seront les plus durement affectés.

-

Conclusion : La récession à venir ne touchera pas les entreprises et les ménages canadiens de façon égale. Le secteur manufacturier sera probablement l’un des premiers à se replier, tandis que certains secteurs de services à forte proximité physique, comme le tourisme et l’hôtellerie, pourraient se montrer plus résilients que lors des précédentes périodes de récession.

Des signes de faiblesse apparaissent à mesure que les taux augmentent. L’économie canadienne faiblit, le marché du logement a brusquement ralenti et la banque centrale s’est engagée dans un cycle de hausse de taux sans précédent. Et bien que le marché du travail demeure vigoureux, on relève 92 000 pertes d’emploi au cours des quatre derniers mois.

Et la pression continue à s’accentuer. La Banque du Canada devrait porter son taux du financement à un jour à 4 %, et la Réserve fédérale américaine devrait faire passer le sien entre 4,5 % et 4,75 % d’ici la fin de l’année. Ces facteurs contribueront à accélérer l’apparition d’une récession au Canada. Nous prévoyons maintenant qu’elle devrait commencer à se manifester au premier trimestre de 2023, soit un trimestre plus tôt que dans nos projections précédentes.

Ce qui adviendra par la suite dépendra d’une variété de facteurs, dont le plus important est la hausse des taux d’intérêt. Les banques centrales devraient continuer à les relever tant et aussi longtemps que le rythme de l’inflation ne ralentira pas de façon durable. Selon nos prévisions, si les tensions inflationnistes diminuent, la Banque du Canada mettra un terme à son cycle de relèvement des taux à la fin de 2022, et la Fed au début de 2023. Mais si la tendance se maintient au cours des prochains mois, nous pourrions assister à d’autres hausses de taux et, possiblement, à une baisse encore plus importante de la consommation des ménages et à une récession plus sévère.

Des pertes d’emploi sont à prévoir et les Canadiens à faible revenu seront les plus durement touchés

À l’heure actuelle, le marché du travail connaît une tension inégalée depuis des décennies. Le surplus d’offres d’emploi et la rareté de la main-d’œuvre permettront d’éviter une montée en flèche du chômage à très court terme. La hausse se poursuivra quand même, mais elle découlera d’abord, selon nous, de l’allongement de la durée de recherche d’emploi pour les chômeurs et de la réduction des heures de travail pour les employés.

Toutefois, d’autres mises à pied directes suivront et nous prévoyons un taux de chômage de près de 7 % d’ici la fin de 2023 du fait du ralentissement de l’économie, ce qui représente une hausse de presque 2 % par rapport aux creux de 4,9 % en juin et juillet. Bien que ce pourcentage soit légèrement supérieur à celui de nos prévisions antérieures, il demeure relativement faible comparé aux périodes de récession précédentes.

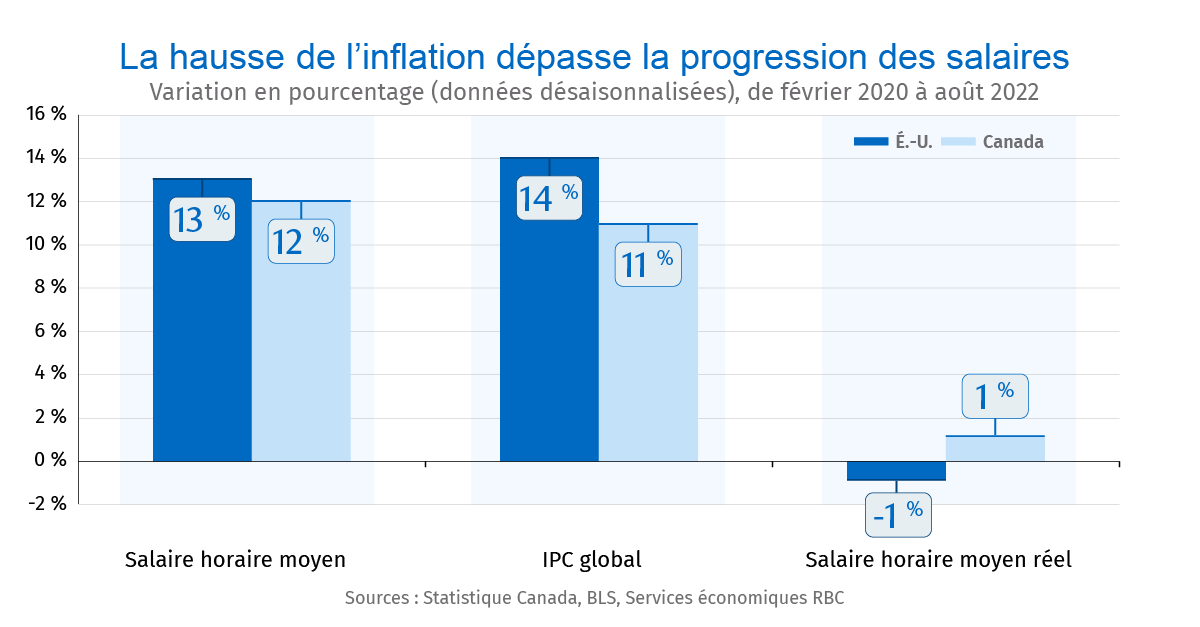

Cela dit, les ménages ressentent déjà les effets des difficultés économiques. La poussée de l’inflation et la hausse des coûts d’emprunt et du service de la dette devraient amputer le pouvoir d’achat moyen des ménages de 3 000 $ en 2023. Le resserrement du marché de l’emploi a fait grimper les salaires, mais cela ne suffit pas à compenser la hausse des prix. Les Canadiens les moins fortunés en seront les premières victimes, en particulier ceux dont le revenu net s’est estompé en même temps que les programmes de soutien liés à la pandémie.

Résilience des secteurs du voyage et de l’hôtellerie

La récession à venir ne frappera pas non plus les entreprises canadiennes de la même manière. Le marché du logement a déjà enregistré une correction. Et le secteur manufacturier semble également sur le point de ralentir à mesure que les dépenses liées aux marchandises physiques diminuent, en particulier aux États-Unis, le plus grand marché de consommation au monde et le destinataire des trois quarts des exportations canadiennes (composées pour 65 % de produits « manufacturés »). Selon des sondages, la confiance des entreprises de ce secteur au Canada s’érode malgré la vigueur de la production manufacturière.

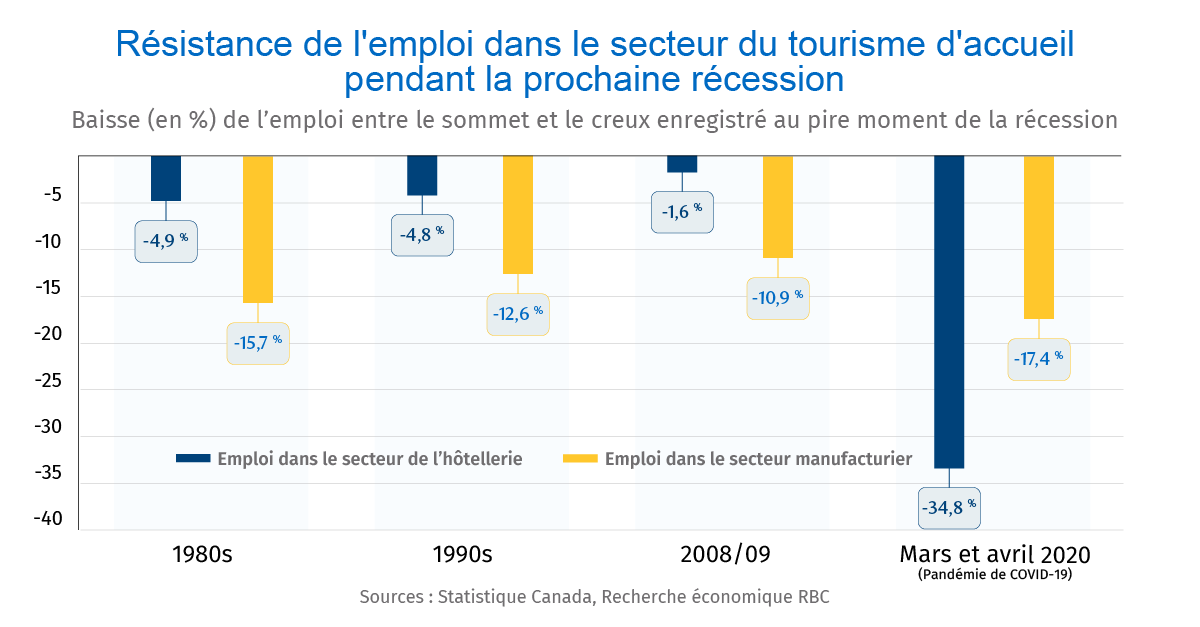

Les secteurs du voyage et de l’hôtellerie, qui ont été les plus touchés par les restrictions liées à la pandémie de COVID-19, connaîtront également un certain recul, mais feront preuve d’une plus grande résilience que lors des récessions précédentes. La résistance de l’ensemble du secteur des services par rapport aux industries productrices de biens, comme le secteur manufacturier, ne serait pas un phénomène nouveau. Habituellement, les emplois dans les services publics (notamment dans l’enseignement et les soins de santé) risquent moins d’être supprimés en période de récession (voire pas du tout). Il en va de même pour les emplois professionnels, scientifiques et techniques, qui sont d’ailleurs ceux qui ont connu la plus forte progression depuis la pandémie (+17 %). Dans les secteurs de l’hébergement et des services alimentaires, qui sont d’ordinaire plus touchés par la baisse des dépenses en période de récession, les pertes d’emplois sont généralement beaucoup moins sévères que dans le secteur manufacturier. Mais cette fois-ci, la demande de services de voyage et d’hébergement persiste après deux ans de confinement causé par la pandémie, de sorte que le recul devrait être limité en 2023.

Le secteur du voyage et de l’hôtellerie sera probablement parmi les plus hésitants à licencier, d’autant plus que le taux d’emploi dans les services d’hébergement et de restauration était en septembre encore 15 % plus bas qu’avant la pandémie. C’est trois fois plus que la baisse moyenne observée durant les périodes de récession depuis les années 1980. En d’autres mots, ces secteurs ont un niveau de dotation en personnel beaucoup plus bas que ce à quoi on pourrait s’attendre en cas de ralentissement économique majeur. Ils seront donc moins susceptibles de procéder à des mises à pied que lors des récessions dites « normales ».

Vous trouverez les prévisions de Services économiques RBC pour le Canada et les États-Unis à leadershipavise.rbc.com/economie

Nathan Janzen est économiste en chef adjoint. Il dirige le groupe d’analyse macroéconomique. Il s’intéresse principalement à la situation macroéconomique du Canada et des États-Unis, qu’il analyse et pour laquelle il formule des prévisions.

Claire Fan est économiste à RBC. Elle se concentre sur les tendances macroéconomiques et est chargée d’établir des prévisions relatives au PIB, au marché du travail et à l’inflation pour le Canada et les États-Unis, en fonction des principaux indicateurs.

Naomi Powell est responsable de l’édition et de la rédaction d’articles pour les groupes Services économiques RBC et Leadership avisé RBC. Avant de se joindre à RBC, elle a travaillé comme journaliste économique au Canada et en Europe, et elle a réalisé récemment des reportages sur le commerce international et l’économie pour le Financial Post.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article