Published 1 mars 2023 • 5 min de lecture

Les banques centrales des pays développés ont été actives ces derniers temps, à tel point qu’il pourrait être difficile de suivre le rythme. Voici un résumé de quelques-unes des décisions stratégiques prises par les grandes banques centrales.

Voici un résumé des décisions stratégiques prises par certaines grandes banques centrales.

La Banque du Canada a haussé les taux de 25 pb pour les porter à 4,5 % et a indiqué qu’elle prendra probablement une pause pour l’instant.

La Fed a relevé les taux de 25 pb pour les situer dans une fourchette cible de 4,5 % à 4,75 %. Les décideurs estiment qu’ils s’approchent de la fin du présent cycle de relèvement des taux, mais ils prévoient décréter au moins deux autres hausses avant d’y parvenir.

La Banque d’Angleterre et la Banque centrale européenne (BCE) ont toutes deux relevé les taux de 50 pb, mais les messages qu’elles ont livrés par la suite ont été différents. La Banque d’Angleterre a indiqué qu’elle avait presque terminé son resserrement, tandis que la présidente de la BCE, Christine Lagarde, a dit qu’il y a « encore du chemin à parcourir » et que « ce n’est pas fini ».

Bien que, dans le cas du Canada, les hausses de taux semblent être terminées, d’autres banques centrales ont manifestement encore du travail à faire. Toutefois, la plupart des banques centrales qui poursuivront le relèvement des taux pourraient être en mesure de le faire à un rythme plus lent et finir par marquer une pause plus tard cette année. Cette évolution a d’importantes répercussions sur les marchés des titres à revenu fixe, étant donné que les interventions énergiques des banques centrales ont été un facteur clé de la volatilité en 2022.

Les obligations ont tendance à se redresser avant le sommet des taux d’intérêt

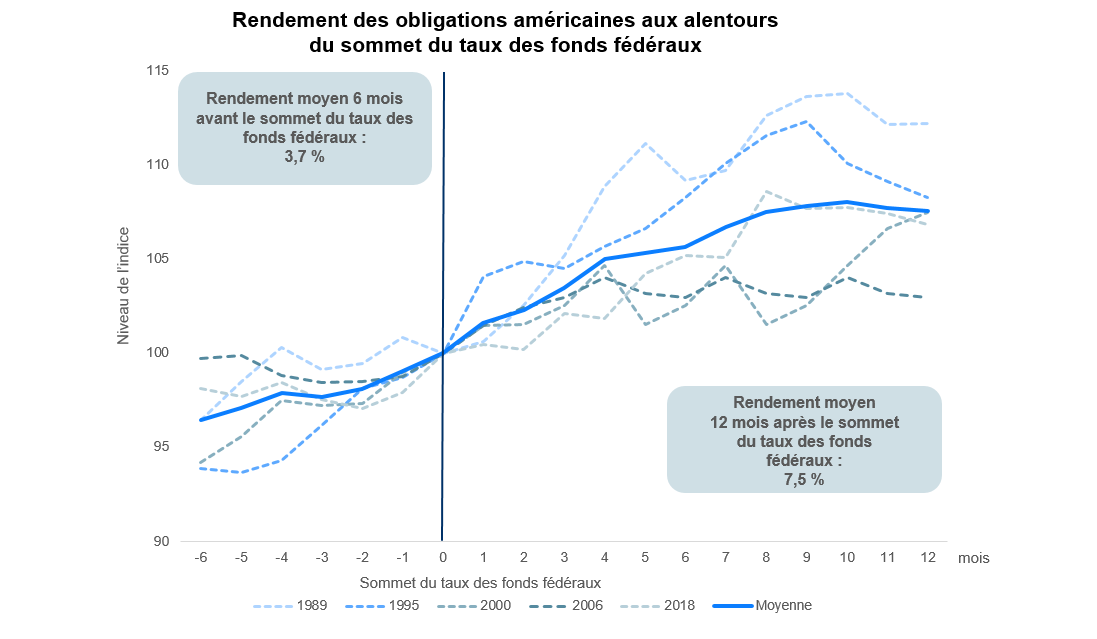

Nous avons donc pensé examiner le rendement des marchés des titres à revenu fixe avant et après le sommet du taux des fonds fédéraux lors des cycles de hausse antérieurs. Le graphique ci-dessous présente le rendement des obligations américaines de catégorie investissement au cours des cinq dernières périodes de plafonnement des taux des fonds fédéraux. Ces périodes sont illustrées par les lignes pointillées, tandis que la ligne noire pleine représente le rendement moyen.

Sources : Bloomberg, RBC GMA. Rendement de l’indice FTSE US GBI 6 mois avant et 12 mois après le sommet du taux des fonds fédéraux.

Voici quelques données importantes et points à retenir :

Il n’est pas nécessaire que le taux des fonds fédéraux atteigne son sommet pour que les obligations commencent à se redresser. En moyenne, au cours des six mois qui ont précédé le sommet du taux des fonds fédéraux, les obligations ont inscrit un rendement de 3,7 %.

La période qui suit le sommet du taux des fonds fédéraux est habituellement favorable aux obligations. Au cours des douze mois qui ont suivi le sommet du taux des fonds fédéraux, les obligations ont dégagé un rendement moyen de 7,5 %.

Tout le monde sait que les marchés des titres à revenu fixe sont tournés vers l’avenir ; ils peuvent regarder au-delà des décisions actuelles des banques centrales et tenir compte de ce qui s’en vient dans les prochains mois. Aux États-Unis, le marché tient actuellement compte d’un plafonnement du taux des fonds fédéraux d’ici l’été prochain, soit dans environ cinq à six mois.

Un rebond des marchés des titres à revenu fixe a déjà commencé à être observé, alors que les craintes d’inflation se sont apaisées et que les investisseurs soupèsent la probabilité d’une récession.

Les banques centrales ont fait du bon travail en établissant les taux d’intérêt aux niveaux nécessaires pour tempérer l’inflation et nos modèles suggèrent maintenant que l’écart entre le niveau actuel des taux d’intérêt et celui qu’ils devraient atteindre a considérablement diminué. Parallèlement, la trajectoire future de l’inflation n’est guère assurée, et certaines banques centrales ont encore des hausses de taux à faire. Toutefois, comme on l’a vu par le passé, cela ne signifie pas que les rendements des obligations doivent rester négatifs jusqu’à ce que le gros du travail soit accompli.

Les obligations offrent maintenant leur potentiel de rendement le plus attrayant depuis l’émergence de la crise financière mondiale, d’autant plus que l’inflation s’apaise et que l’activité économique ralentit. Au cours de la prochaine année, les hausses de taux de la dernière année devraient se faire sentir pleinement et les rendements obligataires pourraient être bonifiés dans le cas probable où la plupart des économies des pays développés tomberaient en récession. Les obligations d’État et de grande qualité devraient en tirer profit, compte tenu de l’ampleur de la liquidation les ayant touchées.

Les conseils en placement sont offerts par Fonds d’investissement Royal Inc. (FIRI). FIRI, RBC Gestion mondiale d’actifs Inc., la Banque Royale du Canada, la Société Trust Royal du Canada et la Compagnie Trust Royal sont des entités juridiques distinctes et affiliées. FIRI. est inscrit au Québec en tant que cabinet de services financiers.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article