Published 8 janvier 2024 • 6 min de lecture

Comme 2024 sera une année bissextile, nous tenons à vous présenter un bref historique au sujet de cet événement quadriennal. En 45 avant Jésus-Christ, Jules César, consul de la République romaine, a reconnu qu’une année ne comprenait pas en fait 365 jours, mais plutôt 365,24 jours. Pour prendre en considération cette fraction quelque peu encombrante, les Romains ont simplement ajouté une journée tous les quatre ans. Le calcul de César n’étant pas encore parfait, l’année bissextile a, comme nous le savons, été officialisée plus tard grâce au calendrier grégorien.

Les prévisions concernant les années bissextiles peuvent résulter d’une équation mathématique relativement simple ; toutefois, il est beaucoup plus difficile de prévoir comment se comporteront les marchés des placements. Heureusement, RBC Gestion mondiale d’actifs compte sur des professionnels talentueux qui communiquent chaque année leurs perspectives pour l’année à venir. Nous avons résumé leurs réflexions ci-dessous.

Que se passe-t-il dans l’économie ?

La récession était le mot d’ordre à l’aube de 2023, alors que de nombreux économistes prédisaient que la conjoncture économique se dégraderait à l’échelle mondiale. Jusqu’à présent, un tel événement a été évité en 2023. Alors, la question est maintenant de savoir si une récession se produira en 2024. Le principal obstacle à l’expansion de l’économie mondiale est la hausse spectaculaire des taux d’intérêt, qui ont atteint leur plus haut niveau en 16 ans. S’ils restent élevés, ils pourraient entraîner une augmentation des coûts d’emprunt susceptible de restreindre les dépenses des entreprises et des consommateurs.

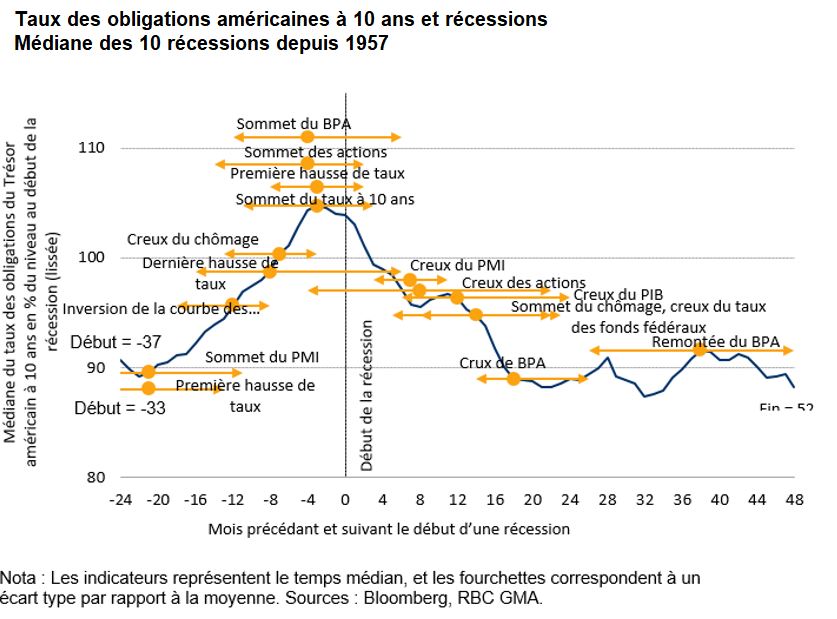

La pression exercée par la hausse des taux d’intérêt est désormais visible dans les données économiques. Comme le montre le graphique ci-dessus, les récessions surviennent généralement de 20 à 24 mois après le premier accroissement des taux. Le Federal Reserve Board a commencé à relever les taux d’intérêt en mars 2022, de sorte que le début de l’année 2024 se situe en plein cœur de la période de « décalage ».

Perspectives des marchés

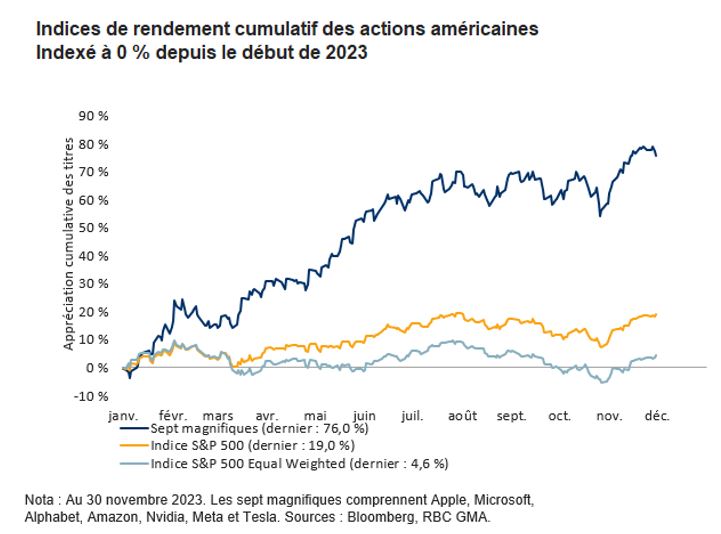

Actions : 7 est un chiffre chanceux. La reprise boursière observée en 2023 s’est caractérisée par le manque d’ampleur de la progression. Le 30 novembre, les « sept magnifiques » (Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta et Tesla) avaient connu une progression représentant un apport de 15 % au rendement du S&P 500. Autrement dit, un indice équipondéré des 500 plus grandes sociétés des États-Unis n’a progressé que de 5 % au cours de cette période, pendant laquelle de nombreux autres indices mondiaux n’ont produit que des rendements inférieurs à 5 %.

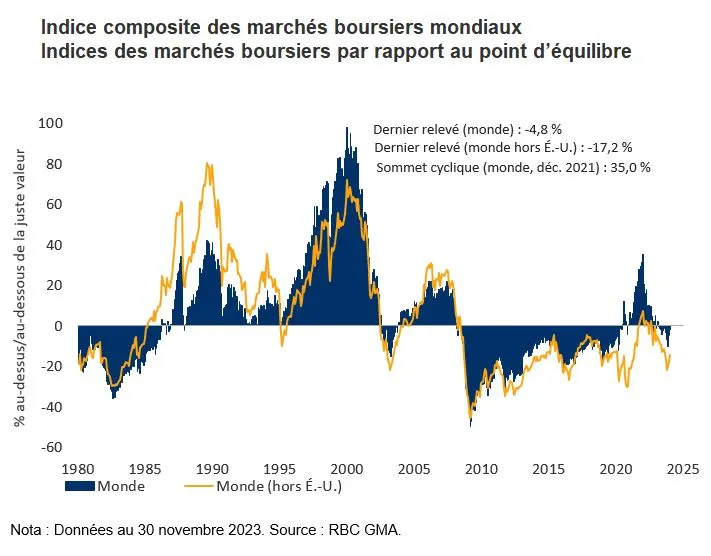

Bien que le manque de dispersion des rendements des indices élargis puisse être un signe avant-coureur de périodes troubles, le bon côté de la médaille est que la plupart des actions mondiales ne sont pas si chères selon les ratios d’évaluation et que les titres des régions à l’extérieur des États-Unis se négocient à des prix particulièrement attrayants par rapport à leur juste valeur.

Titres à revenu fixe : Tout ce qui monte…

Après un relèvement exceptionnellement prononcé en réponse au choc inflationniste, les taux directeurs dans les marchés développés se sont stabilisés à un niveau élevé avoisinant 5 %. Dans le sillage de la montée en flèche des taux au cours des deux dernières années, le taux des obligations du Trésor à dix ans a atteint près de 5 % durant l’automne. La hausse des taux semble produire l’effet escompté, car l’inflation a ralenti vers la fin de l’année. De nouvelles augmentations des taux d’intérêt sont donc moins nécessaires. Ce scénario crée une situation très favorable aux investisseurs en obligations, car les taux demeurent à des niveaux attrayants comparativement à la dernière décennie. En outre, advenant une décélération de la croissance économique dans le monde, les banques centrales pourraient faire marche arrière et commencer à baisser les taux d’intérêt. Un tel scénario n’est peut-être pas souhaitable pour l’économie, mais il se traduirait par une appréciation des obligations s’ajoutant au revenu qu’elles génèrent.

EN RÉSUMÉ

Si l’arrivée des années bissextiles est relativement facile à prévoir, il n’en va pas de même pour les récessions et le rendement des marchés des placements. Par conséquent, les investisseurs doivent se souvenir de l’importance de se doter d’un plan de placement prenant en considération leurs objectifs, leur tolérance au risque, leur horizon temporel et leur situation financière.

Les produits de placement tels que les fonds communs sont offerts par l’entremise de Fonds d’investissement Royal Inc. (FIRI). Les certificats de placement garanti sont offerts par l’entremise de la Banque Royale du Canada et peuvent être détenus par FIRI pour les comptes au nom d’une personne interposée. FIRI, RBC Gestion mondiale d’actifs Inc., la Banque Royale du Canada, la Société Trust Royal du Canada et la Compagnie Trust Royal sont des entités juridiques distinctes et affiliées. FIRI est inscrit au Québec en tant que cabinet de services financiers.

Les conseils en placement sont offerts par Fonds d’investissement Royal Inc. (FIRI). FIRI, RBC Gestion mondiale d’actifs Inc., la Banque Royale du Canada, la Société Trust Royal du Canada et la Compagnie Trust Royal sont des entités juridiques distinctes et affiliées. FIRI. est inscrit au Québec en tant que cabinet de services financiers.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article