Published 20 mars 2025 • 8 min de lecture

TLPL

-

La volatilité des marchés peut causer du stress aux investisseurs, ce qui est compréhensible, alors que les fluctuations sont spectaculaires en réaction aux événements en cours.

-

Cependant, dans de nombreux cas, la meilleure réaction est l’absence de réaction. En effet, les recherches révèlent que les investisseurs qui s’en tiennent à leurs plans à long terme ont tendance à obtenir de meilleurs rendements.

-

Maintenir une discipline, diversifier et rééquilibrer votre portefeuille, utiliser le temps à votre avantage et continuer d’investir sont autant de mesures qui peuvent contribuer à atténuer l’incidence de la volatilité des marchés.

-

Comprendre vos réactions face aux fluctuations des marchés peut aussi vous aider.

Bien que la volatilité des marchés soit une composante attendue des placements, des changements d’orientation marqués du marché peuvent certainement provoquer des insomnies. Les événements géopolitiques, les pressions inflationnistes et l’actualité économique peuvent tous faire fluctuer les marchés financiers, parfois de manière significative.

Pour les investisseurs, l’envie de réagir est forte, et c’est compréhensible. Cependant, l’histoire montre à maintes reprises que vous êtes plus susceptible d’atteindre vos objectifs de placement à long à terme si vous avez un plan et que vous n’en dérogez pas. Cela signifie résister aux fluctuations du marché et garder un horizon à long terme, même en période d’incertitude.

Bien que cela puisse être difficile, il est essentiel de garder le cap. Dévier d’un plan soigneusement élaboré peut avoir une incidence négative sur le rendement à long terme de votre portefeuille et sur l’atteinte de vos objectifs financiers.

Qu’est-ce que la volatilité ?

La volatilité représente les fluctuations du cours d’un placement. Plus le cours varie, plus la volatilité est grande. Tous les placements comportent un certain degré de volatilité, qui varie selon la catégorie d’actif. Par exemple, les liquidités sont généralement moins volatiles que les actions, qui connaissent des fluctuations plus fréquentes et d’ampleur différente. Certaines des catégories d’actif les plus volatiles comprennent la cryptomonnaie, les marchandises et l’immobilier.

À quoi ressemble un marché très volatil ?

Comme nous l’avons déjà mentionné, les marchés peuvent connaître des périodes de volatilité en réponse à des événements géopolitiques, économiques ou autres. Un marché très volatil se caractérise par ce qui suit :

-

Fluctuations erratiques du marché. Les marchés boursiers peuvent atteindre des sommets et des creux records en peu de temps.

-

Changements de cours difficiles à prévoir. Les actions individuelles peuvent également atteindre de nouveaux sommets et de nouveaux creux, et elles peuvent se négocier bien en dehors de leur fourchette habituelle.

-

Volume élevé d’activités de négociation. Dans les marchés volatils, le taux d’achat et de vente par les investisseurs est élevé, et il y a souvent un déséquilibre entre les ordres boursiers, ce qui a une incidence sur les cours.

Quelle incidence la volatilité des marchés peut-elle avoir sur vos placements ?

En général, plus les conditions du marché sont volatiles, plus les investisseurs sont exposés au risque. Un marché volatil peut accroître le potentiel de pertes du portefeuille, surtout si vous détenez d’importants placements dans les actions ou les secteurs touchés. Il peut aussi augmenter votre risque de perte, tandis que la répartition du portefeuille suit le marché en pleine évolution. Cela dit, certains investisseurs peuvent trouver des occasions dans des marchés volatils, comme acheter des actions à des cours plus bas.

Stratégies de gestion de vos placements dans un marché volatil

Voici cinq stratégies qui peuvent vous aider à atténuer les effets de la volatilité des marchés et à rester plus confiant dans la possibilité d’atteindre vos objectifs à long terme.

1. Faites preuve de discipline

Apporter d’importants changements à votre portefeuille, comme entrer et sortir des marchés en réaction aux événements mondiaux ou économiques, peut avoir une incidence négative sur l’atteinte de vos objectifs financiers. Le vieux principe sur les placements selon lequel « le temps passé sur le marché est plus important que d’anticiper le marché » s’applique particulièrement en période de volatilité élevée. Comme il est impossible d’« anticiper le marché » (de savoir quel est le meilleur moment pour acheter ou vendre des placements), conserver ses placements peut atténuer les effets d’un marché difficile. Découvrez les raisons pour lesquelles il est préférable de conserver ses placements.

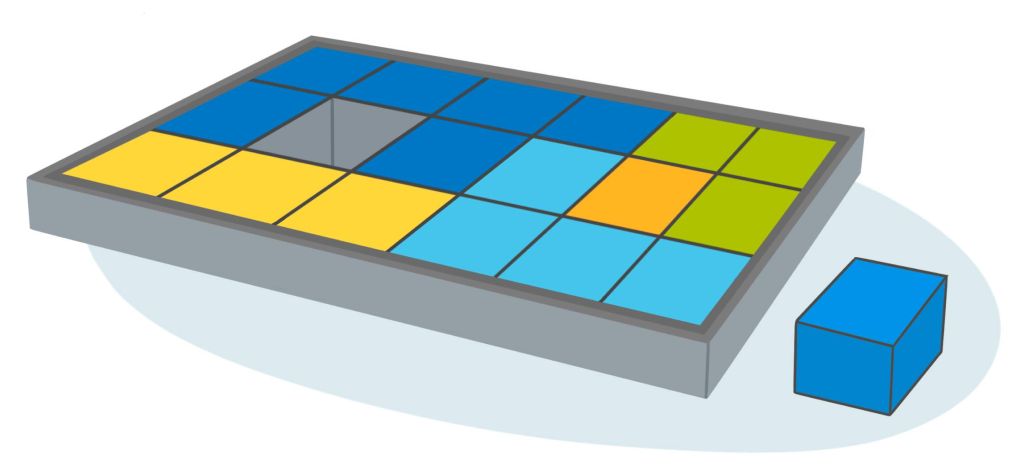

2. Diversifiez votre portefeuille

Depuis longtemps considérée comme la règle d’or en matière de placement, la diversification, consiste à détenir différents types de placement. Elle demeure essentielle pour vous aider à composer avec les fluctuations des marchés et à réduire votre risque global. Sachez pourquoi il est essentiel de répartir vos placements entre diverses catégories d’actif, voire divers pays.

3. Rééquilibrez vos avoirs régulièrement

Il arrive souvent que les fluctuations des marchés, même de faible ampleur, modifient la répartition des placements que vous détenez dans votre portefeuille (phénomène appelé la « dérive du portefeuille »). Il peut en résulter une répartition des placements différente de celle que vous visiez au départ. Par exemple, si la pondération des actions dans votre portefeuille est de 40 % et qu’elle augmente de 10 % chaque année, cela modifie la composition globale de votre portefeuille. Une plus grande proportion sera investie dans les actions, ce qui pourrait ne pas correspondre à votre approche plus large.

Si vous êtes un investisseur autonome, par exemple à RBC Placements en Direct, vous surveillez probablement la dérive de votre portefeuille. À RBC Investi-Clic, les portefeuilles sont automatiquement rééquilibrés. Apprenez-en plus sur les répercussions de la dérive d’un portefeuille ou prenez rendez-vous au moyen de Mon Conseiller ou de RBC Banque en direct pour discuter du processus de rééquilibrage.

4. Le temps est votre allié

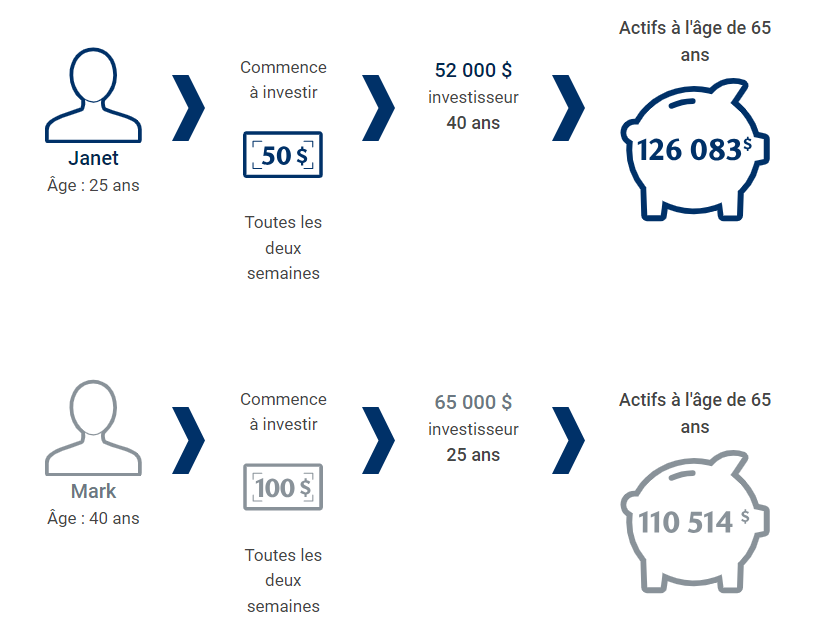

L’une des règles de base en placement est de commencer à investir le plus tôt possible, car le temps constitue l’un des éléments les plus puissants d’un plan financier.

L’exemple ci-dessus n’est donné qu’à titre d’illustration et il ne se rapporte pas à un placement quelconque. Dans cet exemple, la valeur du compte suppose un rendement annuel de 4 %. Source : RBC Gestion mondiale d’actifs Inc.

Renseignez-vous sur la puissance des rendements composés et l’efficacité de l’épargne périodique.

5. Investissez régulièrement

L’investissement périodique de montants fixes vous aide à ne pas dévier de votre plan de placement, quelles que soient les conditions des marchés. Analysez l’exemple ci-dessous pour savoir comment les placements périodiques s’accumulent au fil du temps.

Taux de rendement annualisé de 5 %. Source : RBC Gestion mondiale d’actifs Inc. Le taux de rendement sert uniquement à illustrer les effets du taux de croissance composé. Il ne vise pas à refléter la valeur future du fonds commun de placement ni les rendements d’un placement dans celui-ci.

Apprenez-en davantage sur le fonctionnement des achats périodiques par sommes fixes et sur l’importance de penser d’abord à vous.

Comment maîtriser ses émotions en période de volatilité des marchés

La volatilité des marchés peut exacerber les émotions. Mais vous ne voulez pas laisser la peur – ou, à l’inverse, l’enthousiasme – vous faire prendre des décisions à court terme qui ne correspondent pas à vos objectifs à long terme. Pour vous assurer que vos émotions n’ont pas d’incidence sur vos placements, tenez compte de ce qui suit :

-

Respectez votre plan à long terme. Gardez le cap, même en période de turbulences, et ayez confiance dans la pertinence du plan que vous avez établi.

-

Vérifiez à quelle fréquence vous examinez votre portefeuille. Si des mises au point fréquentes vous causent du stress, songez à réduire la fréquence à laquelle vous examinez votre portefeuille afin de ne pas vous laisser emporter par les fluctuations à court terme des marchés.

-

Comprenez comment vous vous sentez à l’égard des pertes. Le concept d’aversion pour les pertes indique que les pertes sont plus éprouvantes que les gains d’une valeur égale. Rapellez-vous ce concept lorsque vous faites face à de l’incertitude à court terme.

La volatilité des marchés peut se révéler pénible à court terme. Mais en gardant à l’esprit votre stratégie à long terme, vous pouvez éviter de prendre des décisions impulsives et rester concentré sur votre avenir. Avez-vous d’autres questions au sujet de la volatilité des marchés ? Prenez rendez-vous avec un conseiller RBC dès maintenant.

Le présent article vise à offrir des renseignements généraux seulement et n’a pas pour objet de fournir des conseils juridiques ou financiers, ni d’autres conseils professionnels. Veuillez consulter un conseiller professionnel en ce qui concerne votre situation particulière. Les renseignements présentés sont réputés être factuels et à jour, mais nous ne garantissons pas leur exactitude et ils ne doivent pas être considérés comme une analyse exhaustive des sujets abordés. Les opinions exprimées reflètent le jugement des auteurs à la date de publication et peuvent changer. La Banque Royale du Canada et ses entités ne font pas la promotion, ni explicitement ni implicitement, des conseils, des avis, des renseignements, des produits ou des services de tiers.

Partager cet article